クレジットカードには、還元率の高いものやマイルが貯まりやすいカード、学生向けのカードなど種類によって特徴が異なります。

さらに年会費がかかるものや保険が付いているものなど多種多様。

初めてクレジットカードを使う人や知識のない人にとって、クレカの比較は難しいですよね。

そのため、どのクレジットカードを発行したらいいのか迷ってしまいます。

この記事ではクレジットカードの中でも特におすすめ出来るクレジットカードを、ボイスノート会員へのアンケート調査から決定したランキングでご紹介します。

ランキング以外にも選び方や比較ポイントなどをご紹介します。

クレジットカード選びにお悩みの方は参考にしてみて下さいね。

マイルを貯めやすいクレジットカードのおすすめ人気ランキングを見る

慶應義塾大学大学院商学研究科修了。在学中にCFP取得。その後、証券会社にて営業、経営企画、社長秘書、投資銀行業務に携わる。2007年11月に「スキラージャパン株式会社」を設立。現在、富裕層個人の資産設計を中心としたマネー・ライフプランの提案・策定・サポート等を行う傍ら、資産運用に関連するセミナー講師や講演を多数行う。

※紹介しているサービスは監修者が推奨しているわけではありません

Contents

クレジットカードの選び方は?種類や特典の違いで紹介!

クレジットカードは様々な会社から、多種多様に発行されています。

それぞれに異なるメリットや特典などが用意されているため、なかなか一つのカードに絞るのは難しいのではないでしょうか。

そこでまずは、クレジットカードを選ぶポイントを紹介します。

年会費をチェック

クレジットカードは、年会費が無料で使い続けられるカードと1年ごとに更新料を支払う有料のカードと2種類あります。

年会費は、カードのステータスが高くなるほど高くなる傾向があり、無料のものから数万円以上かかるものまで幅広く存在します。

例えば、ゴールドカードであれば年会費が1万円~3万円程度、それ以上のプラチナカード等では3万円~10万円と、発行するカードにより金額は左右されてきます。

もちろん、年会費が発生するカードには、ステータス性があることはもちろん、豪華な特典が利用できるといったものが多いです。

年会費が発生するカードを発行するのであれば、毎年継続して支払い続けることが可能であるか、年会費以上の恩恵を受けられるかなどを見極めるようにしましょう。

また、必ずしも年会費がかかるカードだけが優れているというわけではなく、年会費が無料のカードでもお得に使えるものも多く存在します。

初めてクレジットカードを発行するのであれば、まずは年会費無料のカードからの発行をおすすめします。

特典内容はどんなものか

クレジットカードの特典内容は、カードの発行会社やステータスによって大きく異なります。

まず、チェックするべきは入会特典です。

入会時にポイントのプレゼントやキャッシュバック、ポイント倍率アップなどカードにより様々です。

そのため、カードを発行する際は、入会特典を有効的に活用できるのかを考えておきましょう。

通常時の特典としては、カードの提示優待料金が適用されたり割引が受けられるカードが多くあります。

日頃よく利用するコンビニやスーパーで割引特典が利用できるカードを選ぶのもおすすめです。

そして、クレジットカードには旅行傷害保険など旅行時に利用できる保険が付帯されているものも多くあります。

しかし、国内外の旅行時に便利な旅行傷害保険やショッピング保険などの特典も、カードにより差があります。

旅行代金や交通費などカード会社が指定した区間を該当のクレジットカードで支払うことで保険を受けられる「利用付帯保険」とカードを持っているだけで保険が受けられる「利用付帯」があります。

受ける保険にもよりますが、複数枚の保険を合算した額の保険を受けられるものもあるため、2枚目以降のカードを発行する場合は付帯保険付きのカードを持っていた方が便利であると言えます。

さらに、空港ラウンジの利用やが可能なカードもあるため、海外旅行に行く人は、これらトラベル時の特典や保険をしっかりチェックしておきましょう。

お得に使うならポイントサービスやポイント還元率も欠かせない

ほとんどのクレジットカードで、利用料金に応じてポイントを付与するサービスを実施しています。

貯まるポイントや貯めたポイントをどのように使えるかは、カードにより異なります。

そのため、ポイントの使い道はギフトカードにするのか、各種ポイントに交換するか、マイルに交換するかなどあらかじめ決めておくべきだと言えます。

ポイント還元率もクレジットカードにより全く異なります。

クレジットカードの平均還元率は、0.5%と言われています。

ポイント還元率が低かったり、付与の基準額が高めである場合は、日々カードで決済してもポイントはなかなか貯まらないでしょう。

ポイント重視するなら、ポイント還元率や付与条件のチェックは必須となります。

また、クレジットカードの特約店にて利用することで、ポイント倍率がアップするというサービスもあるため、日々利用している店舗が該当しているかチェックしておきましょう。

国際ブランドを確認しよう

日本で発行されているクレジットカードの多くは、VISA、Mastercard、JCB、American Express(AMEX)、Diners Clubなどが存在します。

世界シェア率は「VISA」がトップクラスを誇るため、世界各国で利用することができるというメリットがあります。

「Mastercard」は、ヨーロッパに強いブランドと言われておりシェア率はVISAに劣るものの、VISAと謙遜なく多くの国で決済可能です。

「JCB」は、日本で生まれた国際ブランドなだけあって、優待サービスが優れていたり、日本国内での加盟店も多いという特徴があります。しかしながら、海外での使用できないことが多いという点は要注意です。

「American Express(AMEX)」は、年会費が比較的高いという面がありますが高いステータス性を持ち、マイルの還元率が他社に比べて高いカードが多く海外旅行で利用できる特典が魅力的であるという特徴があります。アメリカ発というだけありアメリカにおいては使える店も多いブランドです。日本国内においては、JCB加盟店での決済可能となったことで、利用できる店舗が格段に増えました。

Diners Clubは、富裕層向けクレジットカードとも言われており審査が厳しいカードと言われています。海外では利用できる店舗も少ないため国内向けと言えるでしょう。

クレジットカードを選ぶ上で、国際ブランドがすべてではなくカードの特典や還元率などほかにも重要な点があります。

しかし、海外旅行をする人であれば、VISAまたはMastercardを1枚は所持しておくようにしましょう。

不正利用を防ぐならナンバーレスを

不正利用のリスクが心配なら「ナンバーレスカード」も視野に入れると良いでしょう。

ナンバーレスカードとは、カード券面にクレジットカード番号や有効期限、セキュリティコードが印字されていないクレジットカードのこと。

クレジットカードの使用中に盗み見される心配がないほか、紛失時の不正利用のリスクを抑えることが可能です。

一般社団法人日本クレジット協会によると、2021年の不正利用被害額は330.1億円。

中でも番号盗用による被害額が大半を占めており、その額は311.7億円であるといわれています(参考:一般社団法人日本クレジット協会 日本のクレジット統計 2021年版)。

決して他人事だと思わず、安全性を重視したカード選びをすることが大切です。

現時点でナンバーレスカードを発行しているカード会社は、三井住友カードとクレディセゾンの2社となっています。

まず、多くのお店で利用が出来るのがVISAとMasterカードです。両方持つのもよいと思います。少なくともどちらかが対応しているお店が多いためです。

また、還元率の高さも要チェックポイントです。1%あると高いと言ってもよいでしょう。

クレジットカードの発行方法は?

現在、大抵のクレジットカードは、オンラインサイトから個人情報や年収、勤務先などを入力することで簡単に申し込むことができます。

その後、審査が行われ問題なければ、カードが手元に届きます。

手元に届くまでの期間は、カードにより異なり早いもので1週間程度で自宅に届けられます。

クレジットカードの審査では何が見られる?

申し込み時に入力項目であることも多い年収や家族構成などから、利用限度額などが決められます。

しかし最も重要なのは、信用情報です。

クレジットカードの支払い状況やローンなどの借り入れを行っているか等、信用機関であるCICやJICC、KSCなどに保存されている情報を基に審査が行われます。

もちろん5年以内にクレジットカードの支払いが滞っているなど「ブラックリスト」に登録されていたり、過去に問題があった場合は審査で落とされるケースがあります。

また、携帯電話の料金なども同様に延滞があると、カードが作れない事も多いです。

もちろん過去にローンや借り入れを行ったことがない人が必ずしも審査に通りやすいかと言われるとそうではありません。

30代以降で、過去にクレジットカードの利用歴がない人やローンを組んだことがない人を「スーパーホワイト」と言い、実績がないことから審査に落ちやすくなってしまいます。

最も審査に通りやすいのは、支払い遅延がない人であるという事です。

初めてクレジットカードを申し込む人は、審査に通りやすい年会費無料の一般カードからをおすすめします。

審査に通りやすくするためには

もし、審査で落とされる心配がある場合に行っておきたいポイントの一つが、キャッシング枠を設定しない事です。

クレジットカードではキャッシングも利用できますが、この機能を利用するには更に厳しい基準が設けられるからです。

特にキャッシングを利用する必要がないのであれば、キャッシング枠は0円で設定しておくと、審査に通りやすくなるでしょう。

また、キャッシング枠は、のちにローンを組んだりクレジットカードを使る際にいつでも借りられるお金とみなされ、審査に落ちやすくなってしまいます。

もし、どうしてもキャッシングが必要な場合は、なるべく少額で申し込むようにしましょう。

そしてもう一つ、複数のクレジットカードを同時に申し込まないことも、ポイントです。

一度に複数のカードを申し込みすると、いわゆる「多重申込」に当たります。

一般的に、3件以上は多重申込と取り扱われ、カードの申し込み履歴は半年間保存されるといわれます。

この基準を超えてしまうと審査時に不利になってしまうため、同時に複数のカード申し込みは避けましょう。

審査に落ちてしまったらすぐに再度申し込まずに半年ほど期間をあけるようにしましょう

いまではインータネットから簡単に申込みができるようになりました。とはいえ、何でも申し込めば通るわけではありません。

そのため、収入が安定しているかどうかなどクリアすべき項目が問題なければ、好きなカードで申し込むのもありです。慎重に行きたい方は、キャッシングの限度額を小さくするもしくは0にするといった方法で申し込むと通りやすいかもしれません。

クレジットカードのメリットとデメリットとは?

クレジットカードにはさまざまな特典が付くので、現金での支払いよりもメリットが大きいと感じる人も多いでしょう。

しかし、使い方によってはデメリットも生じてしまいます。

正しくクレジットカードを使うには、メリットとデメリット両方を知っておきましょう。

クレジットカードのメリットとは

クレジットカードの最大のメリットといえば、手持ちの現金がなくても買い物ができる点でしょう。

いちいち銀行やATMからお金を引き出す必要なく、限度額内であれば、欲しいものをすぐに購入できます。

今どうしても欲しいものがあるけれど現金が足りないという場合も、支払いを後回しにして購入できる点もメリットです。

支払い時も、一度に支払うのがキツい場合は分割払いやリボ払い、ボーナス払いなどを選択できるので、無理なく支払いを進められます。

また、ネットショッピングなどではクレジットカード払いのみを受け付けているところも多く、スムーズに買い物ができる点もメリットと言えます。

さらにカード利用で得られるポイントや優待割引なども多く、普段の買い物がさらにお得になることも、クレジットカードのメリットの1つです。

海外でも日本と同じように支払いに使え、現金を両替するよりも為替レートがお得になることもあります。

クレジットカードのデメリットとは

クレジットカードは現金と異なり、使用した額を実感しづらく、手持ちの現金がなくても買い物ができてしまうため、つい使いすぎてしまう点は大きなデメリットです。

クレジットカードの利用限度額は年収や生活状況などを基準に算定されてはいますが、一度に利用枠を使い切ってしまうと返済に困ってしまうこともあるでしょう。

その際、分割払いやリボ払い等を利用するケースも多いですが、これらは便利な方法ではあるものの、手数料がかかります。

返済回数が多ければ多いほど、一括払いよりもトータルコストが高くなる点は要注意です。

クレジットカードは現金よりも多い額を利用できることから、紛失・盗難時に不正利用されやすいデメリットもあります。

多くのクレジットカード会社ではトラブルに備えた補償などを行ってはいるものの、思わぬ多額の請求が来る可能性もあり得ます。

メリットはなんといっても後払いができ、ポイントが貯まること。手もとに資金がなくても物が買えるのはセールの時などはメリットです。

デメリットは後から請求がくるため、気づいたらびっくりなんていうことも。使いすぎには注意してくださいね。

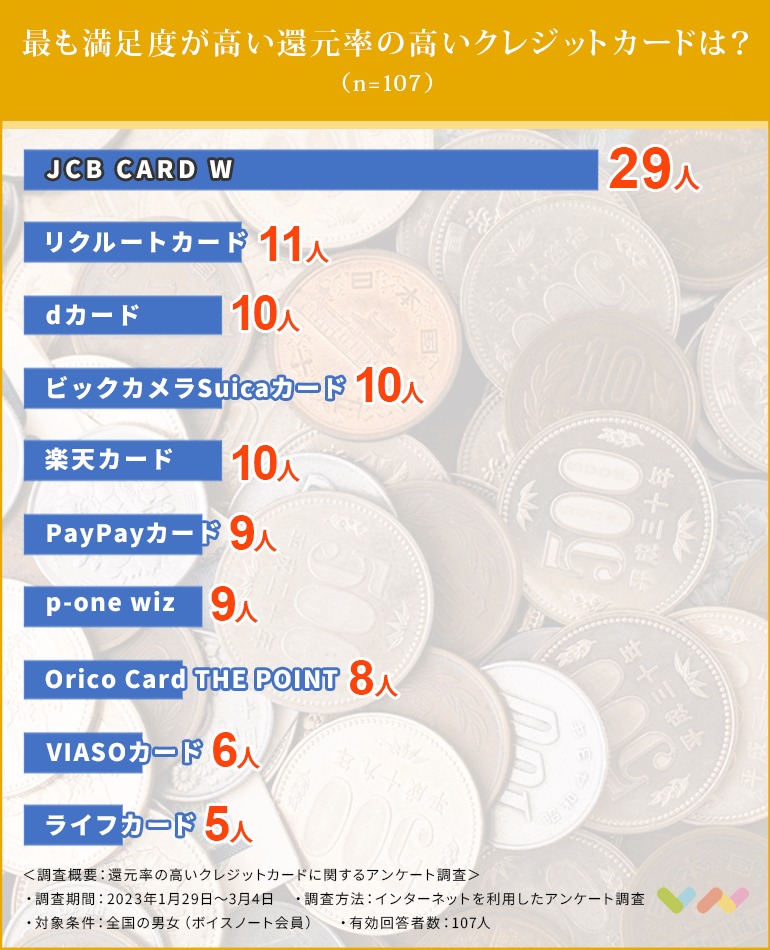

還元率の高いクレジットカードおすすめ人気ランキング!

還元率の高いクレジットカード一覧

JCB CARD W |

リクルートカード |

dカード |

ビックカメラSuicaカード |

楽天カード |

PayPayカード |

p-one wiz |

Orico Card THE POINT |

VIASOカード |

ライフカード |

クレジットカードを使うメリットは、現金を持つ必要がないことや分割払いなどが可能、特典が魅力的など様々ありますよね。

しかし、最大の魅力はクレジットカードを利用することでポイントが貯まることではないでしょうか?

貯まったポイントは、マイレージや各種ポイント、ギフトカードや景品に交換できるので、現金で支払うよりお得にお買い物ができます。

今回は、そんな還元率の高いクレジットカード10枚を厳選してボイスノート会員107人にアンケート調査を行いました!

お得にお買い物をしたいという人は、ぜひランキングを参考にしてくださいね。

それでは、還元率の高いクレジットカード人気ランキングを見ていきましょう!

第1位 JCB CARD W

第1位のJCB CARD Wは107人中29人(約27.1%)が支持しています。

JCB CARD Wは、39歳までの方が申し込み可能な、ポイントが貯まりやすくセキュリティ対策が充実した年会費無料のクレジットカードです。

JCB CARD Wの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 約1週間 |

| ポイント還元率 | 1.00% |

| 貯まるポイント | Oki Dokiポイント |

| 国際ブランド | JCB |

| 旅行損害保険 | 海外:最高2,000万円(利用付帯) |

| ショッピング保険 | 海外:最高100万円 |

| 家族カード | 年会費無料 |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月15日締め/翌月10日払い |

| 対応電子マネー | QUICPay |

| カード会社名 | 株式会社ジェーシービー |

JCB CARD Wの詳細情報

39歳まで使えるポイントが貯まりやすいカード

JCB CARD Wは、39歳まで申し込めるカードです。

通常のJCBカードよりポイント付与率が常に2倍、しかも年会費無料で使えます。

さらに、セブンイレブンやAmazonは3倍、スターバックスでは10倍もポイント還元率がアップします。

また、JCB運営の「Oki Doki ランド」経由でAmazonや楽天、Yahoo!ショッピングなどポイント優待サイトにアクセスし買い物をすることで、最大20倍のポイントを貯められます。

貯まったOki Dokiポイントは、各種ギフトカードやPontaポイント、ナナコポイント、航空系マイルなどに交換できます。

ポイントの活用幅が広く、ライフスタイルに合わせた交換先の選択が可能です。

女性なら女性疾病保険などのお得な保険に加入できる「JCB CARD W plus L」も選択できます。

JCB CARD Wがおすすめの理由

アンケートに回答してくれたボイスノート会員からJCB CARD Wがおすすめの理由を聞いてみました!

千葉県22歳男性今一番使っているクレジットカードであり、Amazonで買い物をする自分にはとても便利で有効なカードだから。

神奈川県31歳女性年会費永年無料、新規入会キャンペーンが魅力です。常にポイント2倍も嬉しい。

静岡県36歳男性年会費が永年無料で、ポイント還元率も高く、セキュリティもしっかりしているから。

第2位 リクルートカード

第2位のリクルートカードは107人中11人(約10.3%)が支持しています。

リクルートカードは、一般カードにも関わらず1.2%ものポイント還元が受けられるクレジットカードです。

リクルートカードの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 1~2週間 |

| ポイント還元率 | 1.20% |

| 貯まるポイント | リクルートポイント |

| 国際ブランド | VISA/Mastercard/JCB |

| 旅行損害保険 | 海外:最高2,000万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| ショッピング保険 | 年間200万円 |

| 家族カード | 年会費無料 |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月15日締め/翌月10日払い |

| 対応電子マネー | QUICPay |

| カード会社名 | 株式会社リクルートホールディングス |

リクルートカードの詳細情報

1.2%のとポイント還元率!

リクルートカードの最大の魅力は、高いポイント還元率を誇る点です。

ゴールドカード、プラチナカードであれば、還元率が高いカードも中にはありますが、事実クレジットカードの平均還元率は0.5%です。

リクルートカードは、ゴールドカード等と異なり発行しやすい一般カードにもかかわらず、1.2%のポイントが還元されるので、誰でもポイントを貯めやすい点が魅力的。

さらに、じゃらんやホットペッパービューティーなどのリクルートのサービス利用時は、最大4.2%ものポイント還元が可能です。

貯めたポイントは、Pontaポイントに交換して現金のように使えます。

旅行の予約に「じゃらん」、美容室予約なら「ホットペッパービューティー」、飲食店は「ホットペッパーグルメ」など様々なサービスでPontaポイントを使うことができます。

また、月3万円までスイカなどの電子マネーチャージでもポイントが貯まるという点もリクルートカードのメリットでもあります。

リクルートカードがおすすめの理由

アンケートに回答してくれたボイスノート会員からリクルートカードがおすすめの理由を聞いてみました!

北海道35歳男性還元が1.2%なので。結局普通に使うときに還元が高い方が良い

東京都40歳男性還元率が1.2%と他のクレジットカードよりも高いところが最大の魅力だと思います。

東京都54歳女性還元率が1.2%と他社に比べて高くポンタポイントにも移管できるから

第3位 dカード ※同率

第3位のdカードは107人中10人(約9.3%)が支持しています。

dカードは、用途が広いdポイントが貯まる、ドコモユーザーに特におすすめのクレジットカードです。

dカードの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 1週間~10日 |

| ポイント還元率 | 1.00% |

| 貯まるポイント | dポイント |

| 国際ブランド | VISA/MasterCard |

| 旅行損害保険 | なし |

| ショッピング保険 | 年間100万円 |

| 家族カード | 年会費無料 |

| ETCカード | 初年度無料(2年目以降は前年1度以上の利用で年会費無料) |

| 締め日/支払日 | 毎月15日締め/翌月10日払い |

| 対応電子マネー | iD |

| カード会社名 | 株式会社NTTドコモ |

dカードの詳細情報

使い道多数のdポイントが貯まりやすいクレジットカード

dカードは、ローソンで使用すれば、常に買い物代金が3%オフになります。

カード提示で1%、dカード決済でさらに1%オフとなるので、実質5%お得に買い物ができます。

また、ドコモのクレジットカードだけあって、dカードは携帯向けのサービスが充実しています。

「dカードケータイ補償」を利用すれば、購入後1年以内の携帯電話の盗難や紛失、全損時に再購入費用を1万円まで補償してもらえます。

dカードがおすすめの理由

アンケートに回答してくれたボイスノート会員からdカードがおすすめの理由を聞いてみました!

兵庫県24歳女性現在使用しているから。また携帯の利用料金の支払い等でもポイントが貯まるため

栃木県38歳男性年会費が無料で、dポイントが貯まりやすく、ドコモのスマホを使っている自分にとっては、dポイントを端末の購入に当てられるから

大阪府45歳女性LAWSONでよく買うのでお得なのではないかと思って持っています

第3位 ビックカメラSuicaカード ※同率

第3位のビックカメラSuicaカードは107人中10人(約9.3%)が支持しています。

ビックカメラSuicaカードは、SuicaやJRE POINTカードが一体化した、JR東日本を利用する際に便利なクレジットカードです。

ビックカメラSuicaカードの基本情報

| 年会費 | 524円(税込)(2年目以降は前年1度以上の利用で年会費無料) |

| 発行までの期間 | 約1週間 |

| ポイント還元率 | 1.00% |

| 貯まるポイント | JREポイント/ビックポイント |

| 国際ブランド | VISA/JCB |

| 旅行損害保険 | 国内:最高1,000万円(利用付帯) 海外:最高500万円(自動付帯) |

| ショッピング保険 | なし |

| 家族カード | なし |

| ETCカード | 年会費524円(税込) |

| 締め日/支払日 | 毎月末日締め/翌々月4日払い |

| 対応電子マネー | Suica |

| カード会社名 | 株式会社ビューカード |

ビックカメラSuicaカードの詳細情報

ICカード乗車券とポイントカードが1つになったクレジットカード

ビックカメラSuicaカードはJRE加盟店ではJREポイント、ビックカメラではビックポイント、それ以外のお店では0.5%ずつそれぞれのポイントが貯まるクレジットカードです。

このカードのメリットとしては、Suicaへのクレジットチャージでポイントが1.5%還元されることです。

Suicaへのクレジットカードからのチャージ、定期券購入はポイント還元対象外となるなカードが多い中、ビックカメラSuicaカードは高い還元率となっています。

また、Suicaのオートチャージ機能を利用すれば、残高を気にせず改札を通ることができます。

普段、Suicaを利用している人やビックカメラでお買い物をする人はお得に使えるカードと言えます。

ビックカメラSuicaカードがおすすめの理由

アンケートに回答してくれたボイスノート会員からビックカメラSuicaカードがおすすめの理由を聞いてみました!

栃木県25歳男性いつも電車移動で使ってるSuicaで、いつも使ってるビックカメラのポイントが貯まるなんて一石二鳥でとても良いと思った

埼玉県37歳女性一年に一度の使用で年会費無料。スイカ機能がありポイントを二重とりができるところ

東京都55歳男性普段ビックカメラで買い物をする機会が多く、最近ではドラッグストアで購入するような商品も扱っているので、より使う機会が増えてきた。

第3位 楽天カード ※同率

第3位の楽天カードは107人中10人(約9.3%)が支持しています。

楽天カードは、ポイント還元率が高く楽天市場をお得に利用することができるクレジットカードです。

楽天カードの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 最短1週間 |

| ポイント還元率 | 1.00% |

| 貯まるポイント | 楽天ポイント |

| 国際ブランド | VISA/MasterCard/JCB/AMEX |

| 旅行損害保険 | 海外:最高2,000万円(利用付帯) |

| ショッピング保険 | なし |

| 家族カード | 年会費無料 |

| ETCカード | 550円(税込) |

| 締め日/支払日 | 毎月末日締め/翌月27日払い |

| 対応電子マネー | 楽天Edy |

| カード会社名 | 楽天カード株式会社 |

楽天カードの詳細情報

楽天のサービスを使えばポイントがザクザク貯まる

楽天カードは、通常還元率が1.00%と高いことはもちろん、楽天市場でお買い物をする人はさらにお得に使えるクレジットカードとなっています。

それは、スーパーポイントアッププログラム(SPU)という制度を活用して楽天市場でお買い物をするというもの。

楽天カードを持っていると楽天市場での買い物が+2倍になるため、お得にポイントを貯めることができます。

さらに、楽天モバイルを契約していると+1倍、楽天電気の利用で+0.5など楽天のサービスを利用しているとポイント還元率がどんどんアップしていき、楽天市場でのお買い物時に最大16倍になります。

楽天のサービスを使えば使うほどポイント倍率が高くなり、お得に楽天市場を利用することができます。

楽天市場を常日頃から利用している人にとっては、欠かせないカードとなるでしょう。

貯まったポイントは楽天での買い物や楽天ポイント加盟店で使えるほか、マイルや電子マネーへの交換、カード代金支払いにも使うことができます。

楽天カードがおすすめの理由

アンケートに回答してくれたボイスノート会員から楽天カードがおすすめの理由を聞いてみました!

東京都49歳男性年会費無料。ポイント還元率が高く、がザクザク貯まる。ポイントが貯まる店が多く、使える場面が多い。貯まったポイントは楽天市場で使えるので自分が欲しいものを買えてモチベーションがあがる。

千葉県37歳男性年会費が永年無料で、券面のデザインも選べ、入会キャンペーンでポイントも付くから。

東京都45歳男性カード単体の還元率が良いだけでなく、楽天証券、銀行、モバイル等のサービスを併用することで、還元率がとても高くなる。

第6位 PayPayカード ※同率

第6位のPayPayカードは107人中9人(約8.4%)が支持しています。

PayPayカードは、年会費永年無料・カードに番号が記載されていないナンバーレスなクレジットカードです。

PayPayカードの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 約1週間 |

| ポイント還元率 | 1.00% |

| 貯まるポイント | ソフトバンクポイント ワイモバイルポイント |

| 国際ブランド | JCB/Visa/Mastercard |

| 旅行損害保険 | なし |

| ショッピング保険 | なし |

| 家族カード | あり |

| ETCカード | 年会費550円(税込) |

| 締め日/支払日 | 毎月末日締め/翌月27日払い |

| 対応電子マネー | PayPay |

| カード会社名 | PayPayカード株式会社 |

PayPayカードの詳細情報

PayPayをお得に便利に利用できる

Yahoo!ショッピング、LOHACOを利用すると1.00%還元になるクレジットカードです。

もしあなたが普段からYahoo!ショッピングやLOHACOを使っているなら、マストな一枚と言えます。

また、PayPayを使用しているのであれば、PayPayにチャージ可能なクレジットカードとしても活躍します。

現状、クレジットカードからのチャージに対応している唯一のカードとなります。

さらにPayPayで開催されるキャンペーンでクレジットカードを利用する場合、PayPayカードのみが対象になります。

今後PayPayを使っていきたい人は、発行してお得なキャンペーンに備えておいても良いでしょう。

PayPayカードがおすすめの理由

アンケートに回答してくれたボイスノート会員からPayPayカードがおすすめの理由を聞いてみました!

千葉県43歳女性豪華な入会キャンペーンの魅力、ライフスタイルにあわせて選べる魅力から

群馬県45歳男性paypayカードはポイント還元率もよくソフトバンクユーザーにもお得でよい

大阪府37歳女性ヤペイペイと紐づけて使えるので、チャージしなくても支払いができるのでとても便利だと思います。

第6位 p-one wiz ※同率

第6位のp-one wizは107人中9人(約8.4%)が支持しています。

p-one wizは、利用金額から自動で1%オフになるクレジットカードです。

p-one wizの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 2~4週間 |

| ポイント還元率 | 1.00% |

| 貯まるポイント | ポケットポイント |

| 国際ブランド | VISA/Mastercard/JCB |

| 旅行損害保険 | なし |

| ショッピング保険 | 年間限度額50万円 |

| 家族カード | 年会費無料 |

| ETCカード | 年会費1,100円(税込) |

| 締め日/支払日 | 毎月1日締め/翌月1日払い |

| 対応電子マネー | なし |

| カード会社名 | ポケットカード株式会社 |

p-one wizの詳細情報

請求時に1%オフだからお得にお買い物ができる

p-one wizカードは、利用金額の請求時に自動で1%オフしてくれます。

また、1,000円ごとに1ポイントのポケットポイントも貯まるので、お得を実感しやすいカードになっています。

この貯まったポケットポイントは、Tポイント、dポイントやpontaポイントなどに交換が可能です。

さらに、p-one wiz会員限定で、「1ポイント=Tポイント5ポイント」のレートで交換することが可能です。

dポイントやpontaポイントは「1ポイント=各ポイント3ポイント」のレートになっているので、Tポイント利用可能店で、お買い物をする方にとってはうれしいです。

注意点としては、リボ払いのカードであるという点です。

リボ払いを利用したくない方は、カード発行後、会員専用ネットサービスから「全額コース」に変更することで、リボ払いの手数料が発生することなく一括払いのカードとして使うことができます。

p-one wizがおすすめの理由

アンケートに回答してくれたボイスノート会員から p-one wizがおすすめの理由を聞いてみました!

北海道34歳女性ポイントがつくカードは沢山あるけど、値引きされるカードはあまりないから良いと思った。

兵庫県34歳女性クレジットカードのご利用額から自動的に1%OFFになるのでいいと思いました。

愛知県55歳男性自分が使っているが、1%還元+ポイントは相当お得だと感じています

第8位 Orico Card THE POINT

第8位のOrico Card THE POINTは107人中8人(約7.5%)が支持しています。

Orico Card THE POINTは、オリコポイントを効率的に貯められる、国内外の旅行のサポートが充実したクレジットカードです。

Orico Card THE POINTの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 最短8営業日 |

| ポイント還元率 | 1.0% |

| 貯まるポイント | オリコポイント |

| 国際ブランド | MasterCard/JCB |

| 旅行損害保険 | なし |

| ショッピング保険 | なし |

| 家族カード | 年会費無料 |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月末日締め/翌月27日払い |

| 対応電子マネー | iD/QUICPay |

| カード会社名 | 株式会社オリエントコーポレーション |

Orico Card THE POINTの詳細情報

入会後6カ月間は還元率2.00%

Orico Card THE POINTの還元率は、1.00%とクレジットカードの中でも高還元率。

さらに、入会後6カ月間は還元率2.00%と2倍にアップする驚きのカードです。

還元率2.00%の恩恵をうけるために高額な決済を行う前に急いでカードを作成する人もいるほど。

貯まったオリコポイントは、Amazonギフト券やTポイント、ANAマイルにも交換可能です。

さらに、クレジットカードでは珍しいiDとQUICPay2つの電子マネーを搭載しています。

Orico Card THE POINTがおすすめの理由

アンケートに回答してくれたボイスノート会員からOrico Card THE POINTがおすすめの理由を聞いてみました!

大阪府52歳女性年会費無料なのがいいです。カードデザインもかっこいいです。オリコカードは有名なので信頼できていいです。

大阪府59歳男性還元率が常に1.0%以上で入会後6カ月間は還元率が2.0%にアップされるから

東京都31歳女性実際にOricoカードを使用しており、特典並びに還元率に満足しているから。

第9位 VIASOカード

第9位のVIASOカードは107人中6人(約5.6%)が支持しています。

VIASOカードは、国内最大のクレジットカード会社である三菱UFJニコスが発行しているクレジットカードです。

VIASOカードの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 3日~1週間 |

| ポイント還元率 | 0.50% |

| 貯まるポイント | VIASOポイント |

| 国際ブランド | MasterCard |

| 旅行損害保険 | 海外:最高2,000万円(利用付帯) |

| ショッピング保険 | 年間限度額100万円 |

| 家族カード | 年会費無料 |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月5日締め/当月27日払い |

| 対応電子マネー | なし |

| カード会社名 | 三菱UFJニコス株式会社 |

VIASOカードの詳細情報

貯まったポイントは自動で現金キャッシュバック

VIASOカードで貯まったポイントは、面倒な手続きなく自動で現金キャッシュバックしてくれます。

他のクレジットカードは、貯まったポイントを会員サイトから希望のポイントに移行する手続きが必要になりますが、VIASOカードは自動で口座に現金を入金してくれます。

ポイントは、利用先が限られるため、現金でキャッシュバックしてほしいという人も多いのではないでしょうか。

さらに、ETCの使用や携帯電話料金の支払い、通信費など特約加盟店で使用した場合は、ポイントが2倍つまり1.00%還元となります。

携帯電話料金など毎月の固定費が自動で1.00%現金で還元されるのはうれしいですね!

VIASOカードがおすすめの理由

アンケートに回答してくれたボイスノート会員からVIASOカードがおすすめの理由を聞いてみました!

茨城県30歳女性年会費はもちろん無料だし、ポイントは自動で現金還元してくれるから、煩わしくなくて良い。

愛媛県39歳女性ポイント交換の手続きはいろいろと面倒なイメージだけど、

VIASOカードはポイントを自動で現金に換えてくれる!

広島県42歳女性手続き不要で銀行口座に直接キャッシュバックされるところがよい

第10位 ライフカード

第10位のライフカードは107人中5人(約4.7%)が支持しています。

ライフカードは、誕生月にポイント還元率がアップするクレジットカードです。

ライフカードの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 2~3週間 |

| ポイント還元率 | 0.50%~1.00% |

| 貯まるポイント | LIFEサンクスポイント |

| 国際ブランド | VISA/MasterCard/JCB |

| 旅行損害保険 | なし |

| ショッピング保険 | なし |

| 家族カード | 年会費無料 |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月5日締め/当月27日払い |

| 対応電子マネー | なし |

| カード会社名 | ライフカード株式会社 |

ライフカードの詳細情報

誕生月は3倍ポイントが貯まる

ライフカードの通常還元率は0.5%ですが、年間50万円以上の利用で0.75%、100万円以上で0.90%、200万円以上で1.00%になります。

還元率だけ見ると、常時1.00%還元の他社カードに比べて劣ります。

しかし、毎年の誕生月にはポイントが3倍になるというお得さがこのライフカード最大の魅力です。

普段ライフカードを使用していなくても、1.50%という超高還元率なので、誕生月のみ使用しているという人も少なくありません。

サブカードとして活躍してくれるカードになるでしょう。

ライフカードがおすすめの理由

アンケートに回答してくれたボイスノート会員からライフカードがおすすめの理由を聞いてみました!

神奈川県40歳男性年会費無料で、誕生日月になるとポイントが3倍になりお得だから。

北海道43歳女性年会費が無料なのに、ポイント還元率が高く誕生日などお得。大手なので信頼できる。

鹿児島県44歳男性使い道の幅広いクレジットカードで、国内外の利用用途に場広く対応でき点で満足度が高いと感じた。

還元率の高いクレジットカードの比較ランキング表

今回紹介した還元率の高いクレジットカードを比較表でまとめました!

気になる還元率の高いクレジットカードが複数ある場合は、比較してみてくださいね。

還元率の高いクレジットカード人気ランキング表

<i

還元率の高いクレジットカードの比較表

| 順位 | 第1位 | 第2位 | 第3位※同率 | 第3位※同率 | 第3位※同率 | 第6位※同率 | 第6位※同率 | 第8位 | 第9位 | 第10位 |

| イメージ |  |  |  |  |  |  |  |  |  |  |

| 名称 | JCB CARD W | リクルートカード | dカード | ビックカメラSuicaカード | 楽天カード | PayPayカード | p-one wiz | Orico Card THE POINT | VIASOカード | ライフカード |

| リンク | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

| 年会費 | 無料 | 無料 | 無料 | 524円(税込)(2年目以降は前年1度以上の利用で年会費無料) | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 発行までの期間 | 約1週間 | 1~2週間 | 1週間~10日 | 約1週間 | 最短1週間 | 1週間~10日 | 2~4週間 | 最短8営業日 | 3日~1週間 | 2~3週間 |

| ポイント還元率 | 1.00% | 1.20% | 1.00% | 1.00% | 1.00% | 1.00% | 1.00% | 1.0% | 0.50% | 0.50%~1.00% |

| 貯まるポイント | Oki Dokiポイント | リクルートポイント | dポイント | JREポイント/ビックポイント | 楽天ポイント | ソフトバンクポイント ワイモバイルポイント | ポケットポイント | オリコポイント | VIASOポイント | LIFEサンクスポイント |

| 国際ブランド | JCB | VISA/Mastercard/JCB | VISA/MasterCard | VISA/JCB | VISA/MasterCard/JCB/AMEX | JCB/Visa/Mastercard | VISA/Mastercard/JCB | MasterCard/JCB | MasterCard | VISA/MasterCard/JCB |

| 旅行損害保険 | 海外:最高2,000万円(利用付帯) | 海外:最高2,000万円(利用付帯) 国内:最高1,000万円(利用付帯) | なし | 国内:最高1,000万円(利用付帯) 海外:最高500万円(自動付帯) | 海外:最高2,000万円(利用付帯) | なし | なし | なし | 海外:最高2,000万円(利用付帯) | なし |

| ショッピング保険 | 海外:最高100万円 | 年間200万円 | 年間100万円 | なし | なし | なし | 年間限度額50万円 | なし | 年間限度額100万円 | なし |

| 家族カード | 年会費無料 | 年会費無料 | 年会費無料 | なし | 年会費無料 | あり | 年会費無料 | 年会費無料 | 年会費無料 | 年会費無料 |

| ETCカード | 年会費無料 | 年会費無料 | 初年度無料(2年目以降は前年1度以上の利用で年会費無料) | 年会費524円(税込) | 550円(税込) | 年会費550円(税込) | 年会費1,100円(税込) | 年会費無料 | 年会費無料 | 年会費無料 |

| 締め日/支払日 | 毎月15日締め/翌月10日払い | 毎月15日締め/翌月10日払い | 毎月15日締め/翌月10日払い | 毎月末日締め/翌々月4日払い | 毎月末日締め/翌月27日払い | 毎月末日締め/翌月27日払い | 毎月1日締め/翌月1日払い | 毎月末日締め/翌月27日払い | 毎月5日締め/当月27日払い | 毎月5日締め/当月27日払い |

| 対応電子マネー | QUICPay | QUICPay | iD | Suica | 楽天Edy | PayPay | なし | iD/QUICPay | なし | なし |

| カード会社名 | 株式会社ジェーシービー | 株式会社リクルートホールディングス | 株式会社NTTドコモ | 株式会社ビューカード | 楽天カード株式会社 | PayPayカード株式会社 | ポケットカード株式会社 | 株式会社オリエントコーポレーション | 三菱UFJニコス株式会社 | ライフカード株式会社 |

学生がクレジットカードをつくる方法

クレジットカードは、基本的に20歳以上かつ安定した収入があることが条件であることが多いです。

しかしながら、安定した収入を得る事が難しい学生向けのクレジットカードであれば、18歳から作成が可能で安定した収入を求められることはありません。

アルバイト収入しかない学生、アルバイトすらしていない場合でも、比較的審査が通りやすという事です。

そのため、収入がなかったり、初めてクレジットカードを発行する学生であれば、学生専用カードなど若い世代向けのクレジットカードを持つのがおすすめです。

これらのカードは年会費が無料、更に一般向けのカードより審査が緩く、ハードルが低く設定されてい初めてのクレジットカードとして最適です。

もちろんその分、利用限度額が低く設定されている場合が多いというデメリットはあるものの、カードを使いすぎる心配は少なく安全に使うことができます。

注意点としては、未成年者が申し込みをする場合には保護者又は親権者の同意が必要となり、同意書や印鑑を用意しなければならない点と18歳以上でも高校生はクレジットカード作成不可である点に注意しましょう。

私も初めてクレジットカードをつくったのは大学生の時でした。当時は審査が大丈夫か心配でしたが特段問題なくつくれたのを記憶しています。

ただし、作れそうだからといって何枚もつくるのもどうかと思います。利用目的を決めてつくるようにしてください。

学生向けクレジットカードのおすすめ人気ランキング!

学生向けクレジットカード一覧

三井住友カード デビュープラス |

楽天カード アカデミー |

JCB CARD W |

エポスカード |

JALカード navi |

ANA JCBカード(学生用) |

セゾンブルー・アメリカン・エキスプレス・カード |

JCB CARD EXTAGE |

VIASOカード |

学生専用ライフカード |

クレジットカードは、20歳以上で安定収入のある方という条件を設けている会社が多いです。

しかし、学生向けのクレジットカードであれば、18歳から申し込みが可能で、安定した収入がなくても申し込み可能です。

クレジットカードを持っておらず、初めての発行となれば、どれを選んだらいいのか迷ってしまいますよね。

今回は、18歳から申し込み可能なクレジットカードの中から、学生におすすめできる10枚を厳選してボイスノート会員へアンケート調査を行いました!

それでは、学生におすすめのクレジットカードの人気ランキングを発表していきます!

第1位 三井住友カード デビュープラス

第1位の三井住友カード デビュープラスは107人中26人(約24.3%)が支持しています。

三井住友カード デビュープラスは、いつでもポイントが2倍貯まる学生専用のクレジットカードです。

三井住友カード デビュープラスの基本情報

| 年会費 | 初年度無料 通常1,375円(税込) ※年1回の利用で翌年も無料 |

| 発行までの期間 | 約1週間 |

| ポイント還元率 | 1.00% |

| 貯まるポイント | Vポイント |

| 国際ブランド | VISA |

| 旅行損害保険 | なし |

| ショッピング保険 | 年間100万円 |

| 家族カード | 440円 |

| ETCカード | 550円 ※年1回の利用で翌年も無料 |

| 締め日/支払日 | 月末日締め/翌月26日払い |

| 対応電子マネー | iD |

| カード会社名 | 三井住友カード株式会社 |

三井住友カード デビュープラスの詳細情報

学生の間だけ申し込めるお得なカード

三井住友カードデビュープラスは、満18歳から25歳の学生のみが申し込み可能なクレジットカードです。

入会度3ヶ月は、ポイント5倍になるため還元率が2.50%となるお得なカードです。

貯まったポイントは、各種ポイントやギフトカード、マイルや景品に交換可能。

デビュープラスカード最大の特徴は、26歳以降のカード更新日に自動で「プライムゴールドカード」にアップグレードされるという点です。

さらに30歳以降にプライムゴールドの更新を迎えると、「ゴールドカード」にランクアップします。

通常、ゴールドカードを発行するためには、これまでのクレジットカードの利用記録や年収など様々な項目を基に審査が行われます。

もちろんカードのランクが上がるほど審査は厳しくなるため発行が難しくなるでしょう。

デビュープラスなら、自動でカードがランクアップされるため、学生のうちに発行しておきたいカードの1枚です。

第2位 楽天カード アカデミー

第2位の楽天カード アカデミーは107人中22人(約20.6%)が支持しています。

楽天カード アカデミーは、通常の楽天カードに学生限定の特典がついたクレジットカードです。

楽天カード アカデミーの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 1週間~10日前後 |

| ポイント還元率 | 1.00% |

| 貯まるポイント | 楽天ポイント |

| 国際ブランド | VISA/JCB |

| 旅行損害保険 | 海外:最大2,000万円(利用付帯) |

| ショッピング保険 | なし |

| 家族カード | なし |

| ETCカード | 550円/年会費無料 |

| 締め日/支払日 | 毎月末日締め/翌月27日払い |

| 対応電子マネー | 楽天Edy |

| カード会社名 | 楽天カード株式会社 |

楽天カード アカデミーの詳細情報

楽天市場をお得に利用できる

楽天カードアカデミーは、通常の楽天カードに、楽天で使える送料無料クーポンやファッションや動画に使えるクーポン、毎週水曜日の楽天市場・楽天ブックスポイント10%還元など楽天学割が付帯しています。

さらに、入会初年度は楽天ブックスでのお買い物がポイント4倍、楽天トラベルで高速バス予約のポイントが3倍、楽天ブックスでのダウンロード購入が3倍といった楽天カードアカデミー限定特典までついてきます。

学生であれば、通常の楽天カードよりお得に使うことができる「楽天カード アカデミー」がおすすめです。

第3位 JCB CARD W

第3位のJCB CARD Wは107人中12人(約11.2%)が支持しています。

JCB CARD Wは、18歳から39歳までの方が発行できるクレジットカードです。

JCB CARD Wの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 約1週間 |

| ポイント還元率 | 1.00% |

| 貯まるポイント | Oki Dokiポイント |

| 国際ブランド | JCB |

| 旅行損害保険 | 海外:最高2,000万円(利用付帯) |

| ショッピング保険 | 海外:最高100万円 |

| 家族カード | 年会費無料 |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月15日締め/翌月10日払い |

| 対応電子マネー | QUICPay |

| カード会社名 | 株式会社ジェーシービー |

JCB CARD Wの詳細情報

還元率が高く学生でも申し込みできるカード

クレジットカードの多くは、20歳以上で安定した収入がある方のみという上限を設けています。

しかし、JCB CARD Wの申し込み条件は、学生であれば18歳以上39歳以下であるというものだけ。

カードの特徴としては、通常還元率が1.0%と高いためポイントが貯まりやすいという事が挙げられます。

さらに、学生であれば使うことも多いセブンイレブンやAmazonは3倍、スターバックスでは10倍もポイント還元率がアップします。

貯まったポイントは、ギフトカードやPontaポイント、ナナコポイントに交換できます。

また、マイルにも交換可能なので貯まったポイントで旅行に行くこともできるでしょう。

第4位 エポスカード

第4位のエポスカードは107人中11人(約10.3%)が支持しています。

エポスカードは、多数の優待が受けられるクレジットカードです。

エポスカードの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 約1週間 |

| ポイント還元率 | 0.50% |

| 貯まるポイント | エポスポイント |

| 国際ブランド | VISA |

| 旅行損害保険 | 海外:最高2,000万円(自動付帯) |

| ショッピング保険 | なし |

| 家族カード | なし |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月27日締め/翌月27日払い 毎月4日締め/翌月4日払い |

| 対応電子マネー | なし |

| カード会社名 | 株式会社エポスカード |

エポスカードの詳細情報

学生に嬉しい優待特典が多数

エポスカードは、カラオケや飲食店、舞台・イベント優待を受けることができる年会費無料のクレジットカードです。

カラオケであればルーム料金の割引、飲食店ではサービスや割引を受けられます。

またポイントに関しては、たまるマーケットを経由してAmazonや楽天などでお買い物をするとポイント倍率がアップするため、お得にポイントを貯めることができます。

第5位 JALカード navi ※同率

第5位のJALカード naviは107人中8人(約7.5%)が支持しています。

JALカード naviは、JALマイルを貯めるのに特化したクレジットカードです。

JALカード naviの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 約2~3週間 |

| ポイント還元率 | 1.00% |

| 貯まるポイント | JALマイル |

| 国際ブランド | VISA/Mastercard/JCB |

| 旅行損害保険 | 海外:最大1,000万円(自動付帯) 国内:最大1,000万円(自動付帯) |

| ショッピング保険 | 海外:年間100万円 |

| 家族カード | なし |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月15日締め/翌月10日払い |

| 対応電子マネー | JCB:QUICPay |

| カード会社名 | 株式会社ジャルカード |

JALカード naviの詳細情報

JALマイルを貯めるならこのカード!

学生専用カードのJALカード naviは、年会費無料のカードにも関わらず、100円で1マイルが貯まるクレジットカードです。

さらにイオンやファミリーマート、スターバックス(オンライン入金)などのJALマイル特約店では、2倍もマイルが貯まります。

また、語学検定ボーナスマイルとして、TOEIC600点以上、外国語検定1級などJAL指定の語学検定に合格すると、お祝いとして500マイルもらうことができます。

4月から3月の1年間で一定以上の金額を使うとボーナスマイル、卒業時に学生カードから普通カードに切り替えると2,000マイルもらえるなど、ボーナス特典が充実しています。

JALのマイルを貯めたい学生であれば、効率よく貯めることができるでしょう。

第6位 ANAカード(学生用) ※同率

第6位のANA JCBカード(学生用)は107人中8人(約7.5%)が支持しています。

ANAカード(学生用)は、マイルを貯めたい学生におすすめのクレジットカードです。

ANA JCBカード(学生用)の基本情報

| 年会費 | 在学期間中年会費無料 |

| 発行までの期間 | 約1週間 |

| ポイント還元率 | 0.50% |

| 貯まるポイント | Oki Doki ポイント |

| 国際ブランド | JCB |

| 旅行損害保険 | 海外:最大1,000万円(自動付帯) |

| ショッピング保険 | 海外:最高100万円 |

| 家族カード | なし |

| ETCカード | 無料 |

| 締め日/支払日 | 毎月15日締め/翌月10日払い |

| 対応電子マネー | QUICPay |

| カード会社名 | 株式会社ジェーシービー |

ANAカード(学生用)の詳細情報

マイルでお得に海外旅行ができる

ANAカード(学生用)は、入会時や更新のたびにボーナスで1,000マイルが付与されます。

搭乗時には、区間基本マイルの10%が貯まる特典や、通常区間基本マイレージに対する積算率が50%のところ、積算率が100%になるというお得な特典もついています。

もちろん普段のお買い物で貯まったポイントも1ポイント10マイルという高いレートに無料で交換することが可能。

一般カードであれば、移行手数料として年間5,500円かかる10マイルコースを学生カードなら無料で使うことができます。

また、海外旅行保険も自動付帯でついているので、海外旅行が好きな方は持っていて損はありません。

注意点としては、海外にはJCBが利用できないお店も多いため、旅行の際は世界的にシェア率が最も高いVISAブランドもしくはMastercardブランドのカードも持っておくと便利です。

在学中に貯めたマイルで、卒業旅行をするのもいいですね。

第7位 セゾンブルー・アメリカン・エキスプレス・カード ※同率

第7位のセゾンブルー・アメリカン・エキスプレス・カードは107人中7人(約6.5%)が支持しています。

セゾンブルー・アメリカン・エキスプレス・カードは、海外旅行な学生におすすめのカードです。

セゾンブルー・アメリカン・エキスプレス・カードの基本情報

| 年会費 | 26歳になるまで年会費無料 |

| 発行までの期間 | 3~7営業日 |

| ポイント還元率 | 0.50% |

| 貯まるポイント | セゾン永久不滅ポイント |

| 国際ブランド | AMEX |

| 旅行損害保険 | 海外:最大3,000万円(自動付帯) 国内:最大3,000万円(利用付帯) |

| ショッピング保険 | 年間100万円 |

| 家族カード | 年会費1,000円(税抜) |

| ETCカード | 無料 |

| 締め日/支払日 | 毎月10日締め/翌月4日払い |

| 対応電子マネー | なし |

| カード会社名 | 株式会社クレディセゾン |

セゾンブルー・アメリカン・エキスプレス・カードの詳細情報

海外旅行に役立つ特典が満載

セゾンブルー・アメリカン・エキスプレス・カードは、学生専用ではありませんが18歳から申し込み可能なクレジットカードです。

海外での利用で永久不滅ポイントが2倍、旅行傷害保険が最大3,000万円、手荷物宅配サービスといったトラベラーに嬉しい特典がついています。

さらに、「セゾンクラッセ」に登録すると24歳まで海外での利用ポイントがなんと6倍になります。

「学生のうちにたくさん海外旅行をしたい」そんな人におすすめのカードです。

第7位 JCB CARD EXTAGE ※同率

第7位のJCB CARD EXTAGEは107人中7人(約6.5%)が支持しています。

JCB CARD EXTAGEは、29歳以下限定で最大5年間利用できるクレジットカードです。

JCB CARD EXTAGEの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 最短3営業日 |

| ポイント還元率 | 0.50% |

| 貯まるポイント | OkiDokiポイント |

| 国際ブランド | JCB |

| 旅行損害保険 | 海外:最高2,000万円(利用付帯) |

| ショッピング保険 | 海外:年間最大100万円 |

| 家族カード | 年会費無料 |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月15日締め/翌月10日払い |

| 対応電子マネー | QUICPay |

| カード会社名 | 株式会社ジェーシービー |

JCB CARD EXTAGEの詳細情報

入会後3ヶ月と海外利用時はポイント還元率が高くなる

JCB CARD EXTAGEは、入会後3カ月はポイント還元率が3倍(還元率1.50%)、海外利用時は2倍(1.00%)となります。

そのため、大きな買い物をする予定のある人や、海外旅行・留学をする人はお得に使うことができます。

4カ月以降の還元率は1.5倍(還元率0.75%)になってしまうため、還元率が決して高いとは言えません。

しかしながら、スターバックスやセブンイレブン、アマゾンなどをはじめとする特約店でのお買い物は、ポイント倍率が最大10倍かつボーナスポイントを受け取ることができます。

また、将来的に20代向けゴールドカード「JCB GOLD EXTAGE」へのアップグレードを考えている人は、JCB CARD EXTAGEで実績を積んでおくことで、審査に通りやすくなるでしょう。

第9位 VIASOカード

第9位のVIASOカードは107人中4人(約3.7%)が支持しています。

VIASOカードは、三菱UFJニコスが発行しているクレジットカードです。

VIASOカードの基本情報

| 年会費 | 無料 |

| 発行までの期間 | 3日~1週間 |

| ポイント還元率 | 0.50% |

| 貯まるポイント | VIASOポイント |

| 国際ブランド | MasterCard |

| 旅行損害保険 | 海外:最高2,000万円(利用付帯) |

| ショッピング保険 | 年間限度額100万円 |

| 家族カード | 年会費無料 |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月5日締め/当月27日払い |

| 対応電子マネー | なし |

| カード会社名 | 三菱UFJニコス株式会社 |

VIASOカードの詳細情報

豊富なデザインとオートキャッシュバック

VIASOカードは、豊富なデザインから好きな券面を選択して発行することができます。

スヌーピーやマイメロディなどのキャラクターデザインやファイナルファンタジーやラブライブ!などのアニメデザインから選択可能です。

最も大きな特徴は。ポイントを自動で還元してくれるオートキャッシュバック機能。

貯まったポイントを手続き不要で引き落とし口座に現金としてキャッシュバックしてくれます。

特に貯めたいポイントがない人であれば、現金でキャッシュバックしてくれるVIASOカードが便利ですよ。

第10位 学生専用ライフカード ※同率

第10位の学生専用ライフカードは107人中2人(約1.9%)が支持しています。

学生専用ライフカードは、海外でショッピングをする際にお得に使えるクレジットカードです。

学生専用ライフカードの基本情報

| 年会費 | 年会費無料 |

| 発行までの期間 | 約1週間 |

| ポイント還元率 | 0.50% |

| 貯まるポイント | ライフサンクスポイント |

| 国際ブランド | VISA/Mastercard/JCB |

| 旅行損害保険 | 海外:最大2,000万円(自動付帯) |

| ショッピング保険 | なし |

| 家族カード | なし |

| ETCカード | 無料 |

| 締め日/支払日 | 毎月5日締め/当月27日払い |

| 対応電子マネー | なし |

| カード会社名 | ライフカード株式会社 |

学生専用ライフカードの詳細情報

海外ショッピングで5%キャッシュバック

学生専用ライフカードは、海外でショッピングを行うと5%分がキャッシュバックされるお得な特典がついています。

そのため、旅行はもちろんですが、留学中には大活躍すること間違いなし。

また、海外旅行保険は最高2,000万円までの補償額となっています。

保険は、カードをもって行くだけで適応される自動付帯なので、海外旅行をする前に発行しておいても良いでしょう。

学生向けクレジットカードの比較ランキング表

今回紹介した学生向けクレジットカードを比較表でまとめました!

気になる学生向けクレジットカードが複数ある場合は、比較してみてくださいね。

学生向けクレジットカード人気ランキング表

学生向けクレジットカードの比較表

| 順位 | 第1位 | 第2位 | 第3位 | 第4位 | 第5位※同率 | 第5位※同率 | 第7位※同率 | 第7位※同率 | 第9位 | 第10位 |

| イメージ |  |  |  |  |  |  |  |  |  |  |

| 名称 | 三井住友カード デビュープラス | 楽天カード アカデミー | JCB CARD W | エポスカード | JALカード navi | ANA JCBカード(学生用) | セゾンブルー・アメリカン・エキスプレス・カード | JCB CARD EXTAGE | VIASOカード | 学生専用ライフカード |

| リンク | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

| 年会費 | 初年度無料 通常1,375円(税込) ※年1回の利用で翌年も無料 | 無料 | 無料 | 無料 | 無料 | 在学期間中年会費無料 | 26歳になるまで年会費無料 | 無料 | 無料 | 年会費無料 |

| 発行までの期間 | 約1週間 | 1週間~10日前後 | 約1週間 | 約1週間 | 約2~3週間 | 約1週間 | 3~7営業日 | 最短3営業日 | 3日~1週間 | 約1週間 |

| ポイント還元率 | 1.00% | 1.00% | 1.00% | 0.50% | 1.00% | 0.50% | 0.50% | 0.50% | 0.50% | 0.50% |

| 貯まるポイント | Vポイント | 楽天ポイント | Oki Dokiポイント | エポスポイント | JALマイル | Oki Doki ポイント | セゾン永久不滅ポイント | OkiDokiポイント | VIASOポイント | ライフサンクスポイント |

| 国際ブランド | VISA | VISA/JCB | JCB | VISA | VISA/Mastercard/JCB | JCB | AMEX | JCB | MasterCard | VISA/Mastercard/JCB |

| 旅行損害保険 | なし | 海外:最大2,000万円(利用付帯) | 海外:最高2,000万円(利用付帯) | 海外:最高2,000万円(自動付帯) | 海外:最大1,000万円(自動付帯) 国内:最大1,000万円(自動付帯) | 海外:最大1,000万円(自動付帯) | 海外:最大3,000万円(自動付帯) 国内:最大3,000万円(利用付帯) | 海外:最高2,000万円(利用付帯) | 海外:最高2,000万円(利用付帯) | 海外:最大2,000万円(自動付帯) |

| ショッピング保険 | 年間100万円 | なし | 海外:最高100万円 | なし | 海外:年間100万円 | 海外:最高100万円 | 年間100万円 | 海外:年間最大100万円 | 年間限度額100万円 | なし |

| 家族カード | 440円 | なし | 年会費無料 | なし | なし | なし | 年会費1,000円(税抜) | 年会費無料 | 年会費無料 | なし |

| ETCカード | 550円 ※年1回の利用で翌年も無料 | 550円/年会費無料 | 年会費無料 | 年会費無料 | 年会費無料 | 無料 | 無料 | 年会費無料 | 年会費無料 | 無料 |

| 締め日/支払日 | 月末日締め/翌月26日払い | 毎月末日締め/翌月27日払い | 毎月15日締め/翌月10日払い | 毎月27日締め/翌月27日払い 毎月4日締め/翌月4日払い | 毎月15日締め/翌月10日払い | 毎月15日締め/翌月10日払い | 毎月10日締め/翌月4日払い | 毎月15日締め/翌月10日払い | 毎月5日締め/当月27日払い | 毎月5日締め/当月27日払い |

| 対応電子マネー | iD | 楽天Edy | QUICPay | なし | JCB:QUICPay | QUICPay | なし | QUICPay | なし | なし |

| カード会社名 | 三井住友カード株式会社 | 楽天カード株式会社 | 株式会社ジェーシービー | 株式会社エポスカード | VISA/Mastercard:三菱UFJニコス株式会社 JCB:株式会社ジェーシービー | 株式会社ジェーシービー | 株式会社クレディセゾン | 株式会社ジェーシービー | 三菱UFJニコス株式会社 | ライフカード株式会社 |

マイルを貯めるメリットは?

クレジットカードを利用することでマイルを貯めることができます。

マイルとは、航空会社が提供するマイレージプログラムで貯まるポイントのことを指します。

このマイルを利用することで、航空券と交換や座席のアップグレードを行うことができます。

多くの人がクレジットカードでマイルを貯める理由がマイルの価値の高さです。

航空券や利用するクレジットカードにもよりますが、1マイルの価値は1円以上になるでしょう。

普段のお買い物や生活費の支払いをしているだけで、マイルが貯まりお得に旅行ができるとすればどうでしょうか。

日々のお買い物のみでハワイの特典航空券を取得するまでを例として解説します。

ちなみにハワイへの往復チケットは、ANAの場合4万マイルで交換可能です。

100円で1マイル貯めることが可能なクレジットカードを利用して、月に10万円の決済を行うと1,000マイル貯めることができます。

つまり、約3年弱で4万マイルを貯めることができるという計算です。

普段、費用が高くて旅行に行けないという人でも3年に1度無料の航空券で旅行に行けるとなれば、うれしいですよね。

ANAマイルとJALマイルどちらを貯めるべき?

日本で多く使われるマイルとして、ANAマイルとJALマイルが挙げられます。

ANAマイルとJALマイルの大きな違いは、利用できる航空会社が異なるという点です。

両社は、アライアンス(航空連合)が異なるため、普段利用する機会の多い航空会社が属している方で貯めるべきだと言えます。

スターアライアンス

ワンワールド

ANAが所属しているスターアライアンスの方が、提携航空会社が多いため様々な国へ海外旅行をしたいという人は、ANAマイルを貯めた方が便利に使えるでしょう。

反対に国内旅行が多い人であれば、便数の多いJALマイルを貯めるのがいいでしょう。

また、デルタ航空のスカイマイルやユナイテッド航空のマイレージプラスなども日本では有名なマイルであり、米国への旅行が多い人はこちらのマイルプログラムを検討してもいいでしょう。

マイルを貯める上での注意点としては、有効期限があるという点です。

カード会社のポイントからマイルに移行するタイプのクレジットカードであれば、カード会社のポイント有効期限とマイル有効期限を合わせることで最大期間マイルを貯めておくことが可能です。

失効しないように注意しておきましょう。

マイルが貯まりやすいクレジットカードの人気ランキング!

マイルが貯まりやすいクレジットカード一覧

第1位 スターウッド プリファード ゲスト アメリカン・エキスプレス・カード

第1位のスターウッド プリファード ゲスト アメリカン・エキスプレス・カードは107人中17人(約15.9%)が支持しています。

スターウッド プリファード ゲスト アメリカン・エキスプレス・カードは、高級ホテルマリオットグループとアメックスが提携したクレジットカードです。

スターウッド プリファード ゲスト アメリカン・エキスプレス・カードの基本情報

| 年会費 | 3万4,100円(税込) |

| 発行までの期間 | 約10日間 |

| マイル還元率 | 1.00%~1.25% |

| 貯まるポイント | マリオットポイント |

| 国際ブランド | AMEX |

| 旅行損害保険 | 国内:最大5,000万円(利用付帯) 海外:最大1億円(利用付帯) 海外:最大5,000万円(自動付帯) |

| ショッピング保険 | 年間500万円 |

| 家族カード | 年会費1万7,050円(税込) |

| ETCカード | 年会費550円(税込) |

| 締め日/支払日 | 毎月19日締め/翌月10日払い 毎月3日締め/当月21日払い 毎月7日締め/当月26日払い ※口座により異なる |

| 対応電子マネー | なし |

| カード会社名 | アメリカン・エキスプレス・インターナショナル・インコーポレイテッド |

スターウッド プリファード ゲスト アメリカン・エキスプレス・カードの詳細情報

マイルへの交換レートが高く特典も豪華

スターウッド プリファード ゲスト アメリカン・エキスプレス・カード通称「SPGアメックス」は、最大1.25マイルという高レートでマイルに交換可能なカードです。

60,000マリオットポイント(3ポインでト1マイル)をまとめてマイルに交換することで、5,000マイル分の特典が付与されるため最大1.25%の還元率を実現できます。

マリオットポイントの有効期限は、最後にポイントを獲得した日から1年間となるので、容易にポイントを長期間貯めておくことが可能です。

さらに、航空系カードと異なりSPGアメックスが優れている点としては、世界各国40社以上の航空マイルに交換できるという点です。

必要な時に必要な航空会社のマイルに交換することが可能です。

また、豪華な特典として毎年のカード更新時に世界各地のマリオットボンヴォイ参加ホテルの無料宿泊特典がもらえます。

通常なら年会費以上の滞在費がかかるホテルにも宿泊可能!

さらにマリオットボンヴォイゴールドエリート会員資格が付与されるため、14時までのレイトチェックアウトや、部屋のアップグレードなど快適なホテルステイが期待できます。

スターウッド プリファード ゲスト アメリカン・エキスプレス・カードがおすすめの理由

アンケートに回答してくれたボイスノート会員からスターウッド プリファード ゲスト アメリカン・エキスプレス・カードがおすすめの理由を聞いてみました!

北海道34女性無料宿泊特典があるということで、年会費は高いけれど、お得だと思う。

東京都40歳男性年会費がかかりますが、空港ラウンジの使用やエリートランクのサービスをホテルで受けられるなど、旅行する上でのメリットが大きいので使えると思いました。

京都府61歳男性入会特典やカート会員様特典が充実していてホテルでの滞在をより上質で特別なものにする、数々の特典があるところ。

第2位 ANA VISA ワイドゴールドカード

第2位のANA ワイドゴールドカードは107人中16人(約15.0%)が支持しています。

ANA ワイドゴールドカードは、ANAのマイルを貯めやすいゴールドカードです。

ANA ワイドゴールドカードの基本情報

| 年会費 | 1万5,400円(税込) |

| 発行までの期間 | 最短3営業日 |

| マイル還元率 | 1.00% |

| 貯まるポイント | Vポイント |

| 国際ブランド | VISA/Mastercard |

| 旅行損害保険 | 最大5,000万円(自動付帯) |

| ショッピング保険 | 年間300万円 |

| 家族カード | 年会費4,400円(税込) |

| ETCカード | 年会費550円(税込) ※年1回以上利用で翌年度無料 |

| 締め日/支払日 | 毎月15日締め/翌月10日払い |

| 対応電子マネー | iD/楽天Edy |

| カード会社名 | 三井住友カード株式会社 |

ANA ワイドゴールドカードの詳細情報

ANAマイルを貯めたい人におすすめの1枚

ANAマイルを貯めたい人におすすめのクレジットカードがANA VISA ワイドゴールドカードです。

ANAマイルへの還元率は、1.00%という高レートになっています。

また、入会時や毎年のカード更新時にボーナスマイルとして2,000マイルがもらえるためANAマイルを貯めていきたい人はお得に使えるカードです。

ワイドゴールドの特典として、ビジネスクラスカウンターでのチェックインや空港ラウンジの利用が可能です。

カードブランドは、VISAまたはMastercardを選択できるので、利用できる店舗地域も多く利便性に優れています。

ANA ワイドゴールドカードがおすすめの理由

アンケートに回答してくれたボイスノート会員からANA ワイドゴールドカードがおすすめの理由を聞いてみました!

大阪府38歳男性ANAをよく利用する人にとっては普段の買い物でもマイルをためれてお得

兵庫県46歳男性入会する時にボーナスポイントがたくさんつくし信頼できるカード会社だから

北海道58歳男性通常のショッピングで用いてもマイレージをためることができ、カードの使用できる店舗も多い。

第3位 ANAアメリカン・エキスプレス・ゴールド・カード

第3位のANAアメリカン・エキスプレス・ゴールド・カードは107人中14人(約13.1%)が支持しています。

ANAアメリカン・エキスプレス・ゴールド・カードは、無期限でポイントを貯められるカードです。

ANAアメリカン・エキスプレス・ゴールド・カードの基本情報

| 年会費 | 3万4,100円(税込) |

| 発行までの期間 | 2~3週間 |

| マイル還元率 | 1.00% |

| 貯まるポイント | ANAアメリカン・エキスプレス メンバーシップ・リワード |

| 国際ブランド | AMEX |

| 旅行損害保険 | 海外:最大1億円(利用付帯) 海外:最大5,000万円(自動付帯) 国内:最大最大5,000万円(利用付帯) |

| ショッピング保険 | 最大500万円 |

| 家族カード | 年会費1万7,050円(税込) |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月19日締め/翌月10日払い 毎月3日締め/当月21日払い 毎月7日締め/当月26日払い ※口座により異なる |

| 対応電子マネー | 楽天Edy |

| カード会社名 | アメリカン・エキスプレス・インターナショナル・インコーポレイテッド |

ANAアメリカン・エキスプレス・ゴールド・カードの詳細情報

ANA加盟店の利用でマイルが貯まりやすい

ANA航空券やANA旅行商品などをカードで購入するとポイントが2倍になります。

また、航空券購入時に貯まるマイルは「ANAカードマイルプラス」で獲得できるポイントを合わせると100円につき3マイルと多い点も評価できます。

ポイントには有効期限がなく、好きな時にマイルに移行できるのでポイントの失効を気にする必要はありません。

さらに、移行時のマイル上限もないため、まとめて大量のポイントをマイルに交換できます。

その他、入会時、更新時にボーナスマイルとして2,000マイルの付与もあります。

アメックスとANAカードの良い点を兼ね合わせたカードと言えます。

ANAアメリカン・エキスプレス・ゴールド・カードがおすすめの理由

アンケートに回答してくれたボイスノート会員からANAアメリカン・エキスプレス・ゴールド・カードがおすすめの理由を聞いてみました!

神奈川県39歳男性ANAグループでのカード利用はポイント2倍なのでお得に使えるから。

静岡県39歳女性入会時やカードの継続ごとにマイルがプレゼントされるし、ANAグループでの買い物ではポイントが2倍になるから。

神奈川県68歳男性このクレジットカードは、ステイタスが高く、ポイントも貯まりやすいので、便利だと思う。

第4位 JALカードTOKYU POINT ClubQ

第4位のJALカードTOKYU POINT ClubQは107人中13人(約12.1%)が支持しています。

JALカードTOKYU POINT ClubQは、東急グループでお得に使えるカードです。

JALカードTOKYU POINT ClubQの基本情報

| 年会費 | 2,200円(税込) ※初年度無料 |

| 発行までの期間 | 約3週間 |

| マイル還元率 | 0.50% |

| 貯まるポイント | JALマイル |

| 国際ブランド | visa/Mastercard |

| 旅行損害保険 | 海外:最大1,000万円(自動付帯) 国内:最大1,000万円(自動付帯) |

| ショッピング保険 | なし |

| 家族カード | 年会費1,100円(税込) ※初年度無料 |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月15日締め/翌月10日払い |

| 対応電子マネー | なし |

| カード会社名 | 三菱UFJニコス株式会社 |

JALカードTOKYU POINT ClubQの詳細情報

特約店の利用でマイル還元率をアップ

年会費が安いことからもわかるように通常のマイルの還元率は高くありません。

しかし、年会費に3,300円をプラスで「ショッピングプレミアム」に加入してショッピングマイル2倍貯めることができます。

さらに、イオンやファミリーマートなどのJAL特約店で利用すると、さらに貯まるマイルは2倍になり、還元率は2.0%となります。

また、WAONを使えるお店では、JALカードTOKYU POINT ClubQからJMB WAONへチャージして決済し、ポイントを二重取りするという方法も。(2021年3月31日までのキャンペーン)

特約店または、waon利用可能店舗を頻繁に利用する人であれば、年会費を抑えてJALマイルをコスパよく貯められます。

JALカードTOKYU POINT ClubQがおすすめの理由

アンケートに回答してくれたボイスノート会員からJALカードTOKYU POINT ClubQがおすすめの理由を聞いてみました!

兵庫県34歳女性東急グループでのおトクなサービスも利用できるのでいいと思いました。

千葉県43歳男性価格のわりには比較的にコストパフォーマンスが良さそうに感じたから

福井県47歳男性普通カードであれば、年会費や家族会費もお手頃価格なので、良心的な印象を受けた。

第5位 JALカードSuica CLUB-Aゴールドカード

第5位のJALカードSuica CLUB-Aゴールドカードは107人中12人(約11.2%)が支持しています。

JALカードSuica CLUB-Aゴールドカードは、Suicaを利用することでお得にJALマイルを貯めることができるクレジットカードです。

JALカードSuica CLUB-Aゴールドカードの基本情報

| 年会費 | 2万0,900円(税込) |

| 発行までの期間 | 2~4週間 |

| マイル還元率 | 1.00% |

| 貯まるポイント | JALマイル/JREポイント |

| 国際ブランド | JCB |

| 旅行損害保険 | 最大1億円(利用付帯5,000万円+自動付帯5,000万円) |

| ショッピング保険 | なし |

| 家族カード | 8,800円(税込) |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月末締め/翌々月4日払い |

| 対応電子マネー | Suica |

| カード会社名 | 株式会社ビューカード |

JALカードSuica CLUB-Aゴールドカードの詳細情報

空でも陸でもお得に使えるカード

JALカードにSuica機能が付属しているクレジットカードです。

マイルを貯めやすい理由として、通常年会費3,000円かかる「ショッピングマイルプレミアム」がゴールドカードに特典としてついているため、いつでも普通カードの2倍ポイントが貯まる点にあります。

さらに、入会搭乗ボーナスで5,000マイル、毎年の初回搭乗で2,000マイル、搭乗ごとにフライトマイルの25%がプラスされるというボーナス特典も充実。

また、Suicaの利用としてチャージ時にJREポイントを貯めることが可能です。

このポイントは、JALマイルに交換できるため、鉄道を利用する際にも積極的に使っていきたいカードです。

その他特典としては、JALビジネスクラス・チェックインカウンターの利用や東京駅のビューゴールドラウンジの利用が可能です。

JALカードSuica CLUB-Aゴールドカードがおすすめの理由

アンケートに回答してくれたボイスノート会員からJALカードSuica CLUB-Aゴールドカードがおすすめの理由を聞いてみました!

愛知県38歳男性空港ラウンジサービスやJALパックの割引が魅力的に感じたから。

埼玉県48歳女性毎年の初回搭乗特典や、ショッピングでもマイルがためやすいと思いました。

東京都53歳男性マイルが貯められ、付帯保険もついていて、いろんな特典サービスがあってお得である

第6位 アメリカン・エキスプレス・スカイ・トラベラー・カード

第6位のアメリカン・エキスプレス・スカイ・トラベラー・カードは107人中11人(約10.3%)が支持しています。

アメリカン・エキスプレス・スカイ・トラベラー・カードは、旅行をするほどポイントが貯まりやすいカードです。

アメリカン・エキスプレス・スカイ・トラベラー・カードの基本情報

| 年会費 | 1万1,000円(税込) |

| 発行までの期間 | 5日~10日 |

| マイル還元率 | 1.5% |

| 貯まるポイント | アメリカン・エキスプレス・スカイ・トラベラー・カード メンバーシップ・リワード |

| 国際ブランド | AMEX |

| 旅行損害保険 | 国内:最大2,000万円(利用付帯) 海外:最大3,000万円(利用付帯) |

| ショッピング保険 | 年間300万 |

| 家族カード | 年会費5,500円(税込) |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月19日締め/翌月10日払い 毎月3日締め/当月21日払い 毎月7日締め/当月26日払い ※口座により異なる |

| 対応電子マネー | なし |

| カード会社名 | アメリカン・エキスプレス・インターナショナル・インコーポレイテッド |

アメリカン・エキスプレス・スカイ・トラベラー・カードの詳細情報

ポイントの有効期限を気にせず貯められる

アメリカン・エキスプレス・スカイ・トラベラー・カードで貯まるポイントの有効期限はなし。

日々のカードの利用の他にボーナスポイントとして、や入会特典で3,000ポイント、毎年のカード継続ごとに1,000ポイント、航空券の購入で3倍になるなど、お得に貯めることができます

貯めたポイントや15もの航空会社のマイルに交換することができるので、いつも異なる航空会社を利用している人は助かりますね。

また、国内または、ハワイホノルル、韓国仁川でラウンジの利用が可能です。

アメリカン・エキスプレス・スカイ・トラベラー・カードがおすすめの理由

アンケートに回答してくれたボイスノート会員からアメリカン・エキスプレス・スカイ・トラベラー・カードがおすすめの理由を聞いてみました!

茨城県30歳女性新規入会でのポイントと、毎年継続をするごとにポイントがもらえるため

埼玉県55歳男性飛行機利用でポイントが貯まりやすくいいと思いました。入会特典ポイントもいいと思いました

東京都56歳男性対象航空会社の航空券や、対象旅行代理店の指定旅行商品のご購入で、ポイントが通常の3倍だから

第7位 ソラチカカード(ANA To Me CARD PASMO JCB)

第7位のソラチカカード(ANA To Me CARD PASMO JCB)は107人中10人(約9.3%)が支持しています。

ソラチカカード(ANA To Me CARD PASMO JCB)は、ANA、東京メトロ、JCBが提携しており名前の通り空でも地下でもポイントが貯まるカードです。

ソラチカカード(ANA To Me CARD PASMO JCB)の基本情報

| 年会費 | 2,200円(税込) ※初年度無料 |

| 発行までの期間 | 2~3週間 |

| マイル還元率 | 0.50% |

| 貯まるポイント | Oki Dokiポイント |

| 国際ブランド | JCB |

| 旅行損害保険 | 海外:最大1,000万円(利用付帯) 国内:最大1,000万円(利用付帯) |

| ショッピング保険 | 最大100万円 |

| 家族カード | 年会費1,000円(税込) |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月15日締め/翌月10日払い |

| 対応電子マネー | PASMO |

| カード会社名 | 株式会社ジェーシービー |

ソラチカカード(ANA To Me CARD PASMO JCB)の詳細情報

3つのポイントが貯めてマイルに交換できる

ソラチカカードは、「ANAマイル」「Oki Dokiポイント」「メトロポイント」の3種類のポイントを貯めることができるクレジットカードです。

通常のカード利用では、JCBのOki Dokiポイントが、入会特典やカード更新、搭乗ボーナスマイル10%などでANAマイルを貯めることが可能です。

さらにPASMOの定期券購入や東京メトロの乗車でメトロポイントまで貯まります。

これら貯まったポイントはすべて、ANAマイルへ交換することができます。

通常のソラチカカードは、還元率が0.5%と少ないように思えますが、年間5,500円で10マイルコースに加入すると還元率1%でマイルに交換することも可能です。

ソラチカカード(ANA To Me CARD PASMO JCB)がおすすめの理由

アンケートに回答してくれたボイスノート会員からソラチカカード(ANA To Me CARD PASMO JCB)がおすすめの理由を聞いてみました!

東京都35歳男性年会費が安いし、大手の安心感があるし、PASMO機能まであるから。

千葉県52歳男性年会費が安く、さらに初年度は無料なので経済的な負担がかかることがなく使いやすい

東京都61歳男性ANAのマイルがぐんぐん貯まる、パスモもついているので支払を一つにまとめると便利。年会費も安い

第8位 セゾンゴールド・アメリカン・エキスプレス・カード

第8位のセゾンゴールド・アメリカン・エキスプレス・カードは107人中6人(約5.6%)が支持しています。

セゾンゴールド・アメリカン・エキスプレス・カードは、初年度無料で発行できるゴールドカードです。

セゾンゴールド・アメリカン・エキスプレス・カードの基本情報

| 年会費 | 1万1,000円(税込) ※初年度無料 |

| 発行までの期間 | 最短3営業日 |

| マイル還元率 | 0.75% |

| 貯まるポイント | セゾン永久不滅ポイント |

| 国際ブランド | AMEX |

| 旅行損害保険 | 海外:最大5,000万円(自動付帯) 国内:最大5,000万円(利用付帯) |

| ショッピング保険 | 年間最大100万円 |

| 家族カード | 年会費1,100円(税込) |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月10日締め/翌月4日払い |

| 対応電子マネー | なし |

| カード会社名 | 株式会社クレディセゾン |

セゾンゴールド・アメリカン・エキスプレス・カードの詳細情報

初年度年会費無料でJALマイルが貯まりやすい

セゾンゴールド・アメリカン・エキスプレス・カードは、ゴールドカードでありながら初年度年会費無料で発行できます。

カードの利用で貯まる永久不滅ポイントは、JALマイル、ANAマイルに交換可能です。

さらに「SAISON MILE CLUB」に登録することで永久不滅ポイントに加えてJALマイルとの二重取りが可能となります。

これは、2,000円で1ポイント貯まる永久不滅ポイントに加えて、1,000円の利用で10マイルのJALマイルが自動で貯まるというもの。

また、148以上の国や地域、600以上の都市で1,300ヵ所以上の空港ラウンジが使える「プライオリティ・パス」を年会費1万1,000円で発行することもできます。

海外旅行が多い方は、「プライオリティ・パス」を発行してフライトまでの時間を優雅に過ごせますね。

セゾンゴールド・アメリカン・エキスプレス・カードがおすすめの理由

アンケートに回答してくれたボイスノート会員からセゾンゴールド・アメリカン・エキスプレス・カードがおすすめの理由を聞いてみました!

愛知県38歳女性やはりステータスのあるアメリカンエクスプレスカードでマイルを貯めたいと思った

東京都43歳男性入会時のポイントプレゼントがあり、初年度年会費無料のサービスがあるため。

神奈川県43歳男性年会費が高すぎないので、普段が少ないし使いやすそう。また、セゾングループで買い物等など良く利用するからです。

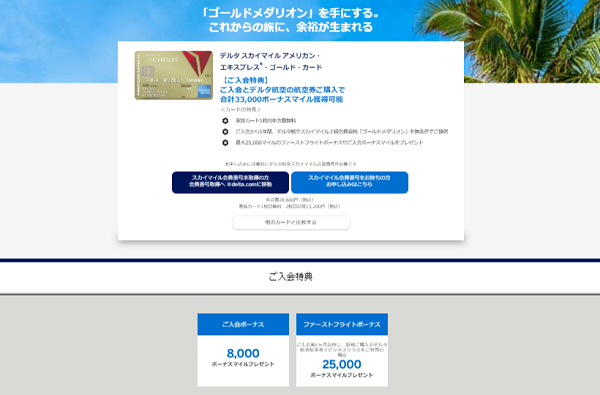

第9位 デルタ スカイマイル アメリカン・エキスプレス・ゴールド・カード ※同率

第9位のデルタ スカイマイル アメリカン・エキスプレス・ゴールド・カードは107人中4人(約3.7%)が支持しています。

デルタ スカイマイル アメリカン・エキスプレス・ゴールド・カードは、アメックスとデルタ航空の提携カードです。

デルタ スカイマイル アメリカン・エキスプレス・ゴールド・カードの基本情報

| 年会費 | 2万8,600円(税込) |

| 発行までの期間 | 1~2週間 |

| マイル還元率 | 1.00% |

| 貯まるポイント | スカイマイル |

| 国際ブランド | AMEX |

| 旅行損害保険 | 海外:最大1億円(利用付帯) 海外:最大5,000万円(自動付帯) 国内:最大最大5,000万円(利用付帯) |

| ショッピング保険 | 最大500万円 |

| 家族カード | 年会費1万3,200円(税込) ※1枚目は無料 |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月19日締め/翌月10日払い 毎月3日締め/当月21日払い 毎月7日締め/当月26日払い ※口座により異なる |

| 対応電子マネー | なし |

| カード会社名 | アメリカン・エキスプレス・インターナショナル・インコーポレイテッド |

デルタ スカイマイル アメリカン・エキスプレス・ゴールド・カードの詳細情報

デルタ航空をお得に快適に利用できる

マイル還元率は1.00%ですが、デルタ航空でのカード利用で3倍、海外でのショッピングすると1.5倍と海外旅行が多い人は、お得にマイルを貯めることができます。

さらに入会後1年間は、ゴールドメダリオンの資格が付与されます。

通常年間150万円以上の利用で与えられる「ゴールドメダリオン」の会員資格を1年目は無料で与えられます。

ゴールドメダリオンは、無料で席のアップグレードや専用チェックインエリアでの優先チェックイン、デルタ航空窓口でのチケット発券手数料が無料になるなどデルタ航空を快適に利用できます。

また、家族カード1枚目は年会費無料で作ることができるので、家族でマイルを貯めたいという人にもおすすめです。

デルタ スカイマイル アメリカン・エキスプレス・ゴールド・カードがおすすめの理由

アンケートに回答してくれたボイスノート会員からデルタ スカイマイル アメリカン・エキスプレス・ゴールド・カードがおすすめの理由を聞いてみました!

神奈川県37歳女性デルタ航空のマイルは有効期限がないため、地道にためやすいと思ったから

神奈川県57歳男性個人的な理由になりますが、アメリカに行く機会があり、デルタ航空を利用しているので、マイルをためるのには適しています。

東京都62歳男性入会から1年間、デルタ航空スカイマイル上級会員資格「ゴールドメダリオン」が無条件で提供がされる

第9位 セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード ※同率

第9位のセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは107人中4人(約3.7%)が支持しています。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、ビジネス向けに発行しているプラチナカードです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの基本情報

| 年会費 | 2万2,000円(税込) |

| 発行までの期間 | 最短3営業日 |

| マイル還元率 | 0.50% |

| 貯まるポイント | セゾン永久不滅ポイント |

| 国際ブランド | AMEX |

| 旅行損害保険 | 海外:最大1億円(自動付帯) 国内:最大5,000万円(利用付帯) |

| ショッピング保険 | 年間300万円 |

| 家族カード | 年会費3,300円(税込) |

| ETCカード | 年会費無料 |

| 締め日/支払日 | 毎月10日締め/翌月4日払い |

| 対応電子マネー | なし |

| カード会社名 | 株式会社クレディセゾン |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの詳細情報

JALマイルが貯まりやすいビジネスカード

ビジネスカードですが、個人事業主など副業の方でも申し込み可能で個人口座でも設定可能なクレジットカードです。

通常還元率は低いですが、「セゾンマイルクラブ」へ加入すると、1,000の利用で10マイル、さらに2,000円ごとに1ポイントの永久不滅ポイントが貯めることができます。

そのため、還元率は1%を超えます。

プラチナカードならではのコンシェルジュサービスが充実している点も特徴的で、国内のレストラン予約や国内外のホテル手配などのサービスが受けられます。

また、年間200万円以上決済すると年会費が1万1,000円と半額になるため、決済が多くなる事業者であればお得に使えるでしょう。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードがおすすめの理由

アンケートに回答してくれたボイスノート会員からセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードがおすすめの理由を聞いてみました!

富山県36歳男性新規で入会すると永久不滅ポイントが貰える所と、利用可能なシーンが豊富だからです

富山県49歳女性ビジネスに有利で、ポイントの還元と特典や優待も多いと感じたので。

神奈川県56歳男性「ビジネス・アドバンテージ」というビジネスの効率化に役立つ、ビジネスカード会員限定の優待プログラムがあるから

マイルが貯まりやすいクレジットカードの比較ランキング表

今回紹介したマイルが貯まりやすいクレジットカードを比較表でまとめました!

気になるマイルが貯まりやすいクレジットカードが複数ある場合は、比較してみてくださいね。

マイルが貯まりやすいクレジットカードの比較表

マイルが貯まりやすいクレジットカードの比較表

| 順位 | 第1位 | 第2位 | 第3位 | 第4位 | 第5位 | 第6位 | 第7位 | 第8位 | 第9位※同率 | 第9位※同率 |

| イメージ |  |  |  |  |  |  |  |  |  |  |

| 名称 | スターウッド プリファード ゲスト アメリカン・エキスプレス・カード | ANA VISA ワイドゴールドカード | ANAアメリカン・エキスプレス・ゴールド・カード | JALカードTOKYU POINT ClubQ | JALカードSuica CLUB-Aゴールドカード | アメリカン・エキスプレス・スカイ・トラベラー・カード | ソラチカカード(ANA To Me CARD PASMO JCB) | セゾンゴールド・アメリカン・エキスプレス・カード | デルタ スカイマイル アメリカン・エキスプレス・ゴールド・カード | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード |

| リンク | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

| 年会費 | 3万4,100円(税込) | 1万5,400円(税込) | 3万4,100円(税込) | 2,200円(税込) ※初年度無料 | 2万0,900円(税込) | 1万1,000円(税込) | 2,200円(税込) ※初年度無料 | 1万1,000円(税込) ※初年度無料 | 2万8,600円(税込) | 2万2,000円(税込) |

| 発行までの期間 | 約10日間 | 最短3営業日 | 2~3週間 | 約3週間 | 2~4週間 | 5日~10日 | 2~3週間 | 最短3営業日 | 1~2週間 | 最短3営業日 |

| マイル還元率 | 1.00%~1.25% | 1.00% | 1.00% | 0.50% | 1.00% | 1.5% | 0.50% | 0.75% | 1.00% | 0.50% |

| 貯まるポイント | マリオットポイント | Vポイント | ANAアメリカン・エキスプレス メンバーシップ・リワード | JALマイル | JALマイル/JREポイント | アメリカン・エキスプレス・スカイ・トラベラー・カード メンバーシップ・リワード | Oki Dokiポイント | セゾン永久不滅ポイント | スカイマイル | セゾン永久不滅ポイント |

| 国際ブランド | AMEX | VISA/Mastercard | AMEX | visa/Mastercard | JCB | AMEX | JCB | AMEX | AMEX | AMEX |

| 旅行損害保険 | 国内:最大5,000万円(利用付帯) 海外:最大1億円(利用付帯) 海外:最大5,000万円(自動付帯) | 最大5,000万円(自動付帯) | 海外:最大1億円(利用付帯) 海外:最大5,000万円(自動付帯) 国内:最大最大5,000万円(利用付帯) | 海外:最大1,000万円(自動付帯) 国内:最大1,000万円(自動付帯) | 最大1億円(利用付帯5,000万円+自動付帯5,000万円) | 国内:最大2,000万円(利用付帯) 海外:最大3,000万円(利用付帯) | 海外:最大1,000万円(利用付帯) 国内:最大1,000万円(利用付帯) | 海外:最大5,000万円(自動付帯) 国内:最大5,000万円(利用付帯) | 海外:最大1億円(利用付帯) 海外:最大5,000万円(自動付帯) 国内:最大最大5,000万円(利用付帯) | 海外:最大1億円(自動付帯) 国内:最大5,000万円(利用付帯) |

| ショッピング保険 | 年間500万円 | 年間300万円 | 最大500万円 | なし | なし | 年間300万 | 最大100万円 | 年間最大100万円 | 最大500万円 | 年間300万円 |

| 家族カード | 年会費1万7,050円(税込) | 年会費4,400円(税込) | 年会費1万7,050円(税込) | 年会費1,100円(税込) ※初年度無料 | 8,800円(税込) | 年会費5,500円(税込) | 年会費1,000円(税込) | 年会費1,100円(税込) | 年会費1万3,200円(税込) ※1枚目は無料 | 年会費3,300円(税込) |

| ETCカード | 年会費550円(税込) | 年会費550円(税込) ※年1回以上利用で翌年度無料 | 年会費無料 | 年会費無料 | 年会費無料 | 年会費無料 | 年会費無料 | 年会費無料 | 年会費無料 | 年会費無料 |

| 締め日/支払日 | 毎月19日締め/翌月10日払い 毎月3日締め/当月21日払い 毎月7日締め/当月26日払い ※口座により異なる | 毎月15日締め/翌月10日払い | 毎月19日締め/翌月10日払い 毎月3日締め/当月21日払い 毎月7日締め/当月26日払い ※口座により異なる | 毎月15日締め/翌月10日払い | 毎月末締め/翌々月4日払い | 毎月19日締め/翌月10日払い 毎月3日締め/当月21日払い 毎月7日締め/当月26日払い ※口座により異なる | 毎月15日締め/翌月10日払い | 毎月10日締め/翌月4日払い | 毎月19日締め/翌月10日払い 毎月3日締め/当月21日払い 毎月7日締め/当月26日払い ※口座により異なる | 毎月10日締め/翌月4日払い |

| 対応電子マネー | なし | iD/楽天Edy | 楽天Edy | なし | Suica | なし | PASMO | なし | なし | なし |

| カード会社名 | アメリカン・エキスプレス・インターナショナル・インコーポレイテッド | 三井住友カード株式会社 | アメリカン・エキスプレス・インターナショナル・インコーポレイテッド | 三菱UFJニコス株式会社 | 株式会社ビューカード | アメリカン・エキスプレス・インターナショナル・インコーポレイテッド | 株式会社ジェーシービー | 株式会社クレディセゾン | アメリカン・エキスプレス・インターナショナル・インコーポレイテッド | 株式会社クレディセゾン |

クレジットカードに関するよくある質問

ファイナンシャルプランナーの伊藤亮太さんに、クレジットカードに関するよくある質問を答えていただきました。

18歳から申し込み可能なクレジットカードであっても高校生のクレジットカード発行は原則できません。

海外旅行や留学などに限り両親等の家族カードの発行が可能です。

カード自体に電子マネーの機能が搭載されていなくても、iPhoneまたはAnadroid端末にクレジットカードを登録することで、QUICPayまたはiDとして利用可能です。

どちらで決済可能かは、登録したカードにより異なります。

クレジットカードの発行可能枚数は明確に定められていません。

カード会社の審査に通った数だけカードを発行することができます。

高速道路や有料道路をよく利用する方なら作っておくことをおすすめします。

ETCカードがあれば料金所で通行料金を支払う手間も省けるため、渋滞に巻き込まれる心配もありません。

また、休日や深夜に割引サービスが受けられるのもETCカードならではのメリットです。

メインのクレジットカードと、サブのクレジットカードの2枚持ちが理想とされています。

クレジットカードによって個性が異なるため、利用状況や年会費に応じて使い分けるのがおすすめです。

家族カードは、クレジットカードの本会員の家族が利用できるカードのことです。

本会員と同じ種類のカードが使えることに加えて、旅行傷害保険などの付帯サービスも利用することができます。

まとめ

クレジットカードの人気ランキングはいかがでしたか?

カードにより特徴が異なるため、自分のライフスタイルに合ったクレジットカードを選ぶようにしましょう。

日々お買い物が好きな人は還元率の高いカードを、旅行が好きな人はマイルが貯まりやすいカードの利用がおすすめですよ。

クレジットカードを上手に活用してお得にポイントやマイルを貯めていきましょう!

マイルを貯めやすいクレジットカードのおすすめ人気ランキングを見る

この記事のランキングは、下記の調査を根拠として作成されています。

2023年1~2月調査レポート

【調査概要】

■調査手法

インターネットでのアンケート調査

自社運営のアンケートサイト「ボイスノート」を利用して調査を実施

■調査対象者

全国の男女(ボイスノート会員)

■調査期間

2023年1月29日~3月4日

■調査対象企業選定条件

インターネット上に情報ページのあるクレジットカードのうち、ボイスノートマガジン編集部が選出した10ブランド

【調査結果】

全国20歳~60歳の男女に対して調査を実施、107名から回答を得た。

質問: 最も満足度が高いと思う還元率の高いクレジットカードを選んでください。

得られた回答は以下の通り。

| 商品名 | 回答数 | 割合 |

| JCB CARD W | 29 | 27.1% |

| リクルートカード | 11 | 10.3% |

| dカード | 10 | 9.3% |

| ビックカメラSuicaカード | 10 | 9.3% |

| 楽天カード | 10 | 9.3% |

| PayPayカード | 9 | 8.4% |

| p-one wiz | 9 | 8.4% |

| Orico Card THE POINT | 8 | 7.5% |

| VIASOカード | 6 | 5.6% |

| ライフカード | 5 | 4.7% |

(n=107)

今回の調査の結果、「最も満足度が高い還元率の高いクレジットカード」は「JCB CARD W」となった。

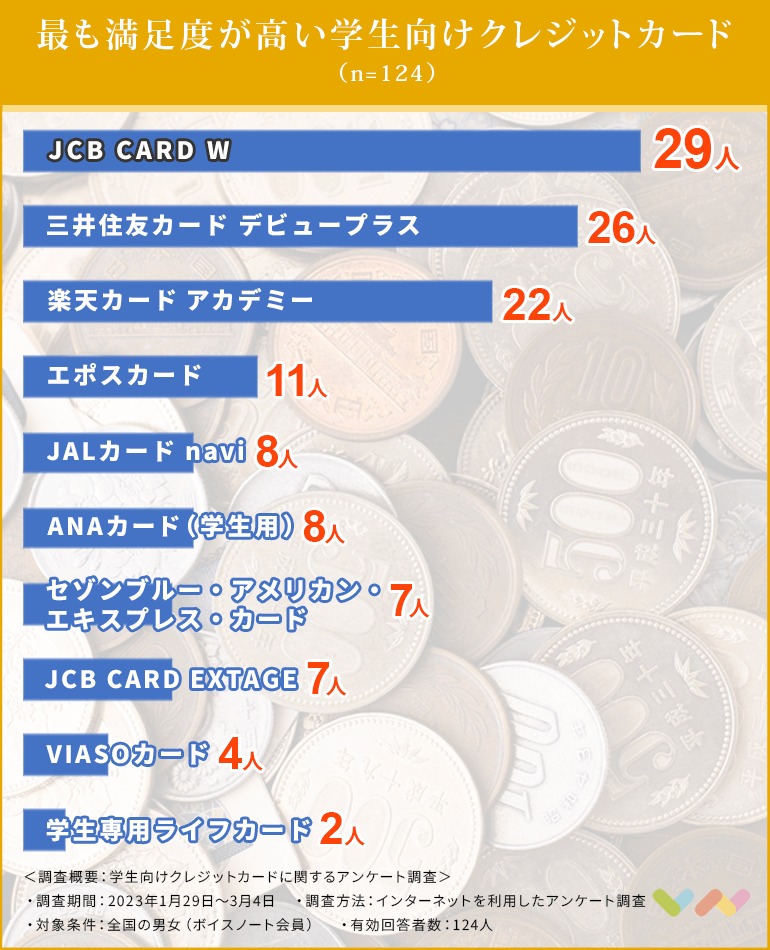

2023年1~3月調査レポート

【調査概要】

■調査手法

インターネットでのアンケート調査

自社運営のアンケートサイト「ボイスノート」を利用して調査を実施

■調査対象者

全国の男女(ボイスノート会員)

■調査期間

2023年1月29日~3月4日

■調査対象企業選定条件

インターネット上に情報ページのあるクレジットカードのうち、ボイスノートマガジン編集部が選出した10ブランド

【調査結果】

全国の男女に対して調査を実施、107名から回答を得た。

質問: 最も満足度が高いと思う学生向けクレジットカードを選んでください。

得られた回答は以下の通り。<td25.4%

| 商品名 | 回答数 | 割合 |

| JCB CARD W | 29 | 27.1% |

| 三井住友カード デビュープラス | 26 | 24.3% |

| 楽天カード アカデミー | 22 | 20.6% |

| エポスカード | 11 | 10.3% |

| JALカード navi | 8 | 7.5% |

| ANAカード(学生用) | 8 | 7.5% |

| セゾンブルー・アメリカン・エキスプレス・カード | 7 | 6.5% |

| JCB CARD EXTAGE | 7 | 6.5% |

| VIASOカード | 4 | 3.7% |

| 学生専用ライフカード | 2 | 1.9% |

(n=107)

今回の調査の結果、「最も満足度が高い学生向けクレジットカード」は「三井住友カード デビュープラス」となった。

2023年1~2月調査レポート

【調査概要】

■調査手法

インターネットでのアンケート調査

自社運営のアンケートサイト「ボイスノート」を利用して調査を実施

■調査対象者

全国の男女(ボイスノート会員)

■調査期間

2023年1月29日~3月4日

■調査対象企業選定条件

インターネット上に情報ページのあるクレジットカードのうち、ボイスノートマガジン編集部が選出した10ブランド

【調査結果】

全国20歳~69歳の男女に対して調査を実施、123名から回答を得た。

質問: 最も満足度が高いと思うマイルが貯まりやすいクレジットカードを選んでください。

得られた回答は以下の通り。

| 商品名 | 回答数 | 割合 |

| スターウッド プリファード ゲスト アメリカン・エキスプレス・カード | 17 | 15.9% |

| ANA VISA ワイドゴールドカード | 16 | 15.0% |

| ANAアメリカン・エキスプレス・ゴールド・カード | 14 | 13.1% |

| JALカードTOKYU POINT ClubQ | 13 | 12.1% |

| JALカードSuica CLUB-Aゴールドカード | 12 | 11.2% |

| アメリカン・エキスプレス・スカイ・トラベラー・カード | 11 | 10.3% |

| ソラチカカード(ANA To Me CARD PASMO JCB) | 10 | 9.3% |

| セゾンゴールド・アメリカン・エキスプレス・カード | 6 | 5.6% |

| デルタ スカイマイル アメリカン・エキスプレス・ゴールド・カード | 4 | 3.7% |

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 4 | 3.7% |

(n=107)

今回の調査の結果、「最も満足度が高いマイルの貯まりやすいクレジットカード」は「スターウッド プリファード ゲスト アメリカン・エキスプレス・カード」となった。

※本記事は掲載時点の情報であり、最新のものとは異なる場合がありますので予めご了承ください。

※新型コロナウイルス感染症について政府から発表される情報等により、情報の変更なども予測されます。

新型コロナウイルス感染症についての最新情報は、「厚生労働省」「内閣官房新型コロナウイルス感染症対策推進室」など公的機関の情報も合わせてご確認ください。

※本記事の作成には下記のサイトも参考にしています。

マネーリサーチ |クレジットカードおすすめランキング【2022】人気クレカ17枚を徹底比較!